皆さま、こんにちは。 栃木県よろず支援拠点コーディネーターの中平です。

コロナ後、多く事業者は、コロナ前より債務負担が大きくなっており、さらに売上高や利益を上げることが求められています。お一人で悩まず、一緒に悩んでいきたいと思っていますので、気軽にお声がけ下さい。

目次

1.新型コロナ融資とは何だったのでしょう

新型コロナ感染症は、令和5年5月8日の5類移行により、ほぼ一応の終息を見たといって良いでしょう。

しかしながら、地域の中小企業者にとっては、問題はこれからです。ご案内のとおり、コロナ対策融資は、多くの地域の中小企業者を過剰債務に陥れています。しかも、新型コロナ対策融資の性質とは本来融資が出ない「赤字補填資金」です。新型コロナ融資で新たにもたらされた資産は企業には存在しません。つまり、過剰債務と資本の棄損が、これから新たな時代に踏み出そうとする地域の中小企業者に襲い掛かろうとしております。

さて、インターネットの進展は、地域の事業者から、卸売業、小売業等の利益を奪っています。さらに、流行りのCHATGPT等により、仕事環境は、構造が大きく変わろうとしています。コロナ前の世界とは違った世界が、アフターコロナに訪れるでしょう。

いわば、どのような企業にも新たなチャレンジが求められるアフターコロナの世界で、過剰債務と財務の悪化を原因として、事業再構築を果たそうという企業に、金融機関からの新たな追加融資は厳しくなるかも知れません。

新たな投資を行わなくても、新型コロナ融資として借り入れたものの据え置き期間は終了し、弁再開始が目の前です(制度上は最大5年間の据え置き可でしたが、栃木県では2年~3年の据え置き期間が多かったように感じます。)

一般的に企業を運営するに安定的と言える借り入れ水準は、特殊な設備依存の業界以外は

(金融機関借入金+リース借入金)/(当期純利益+減価償却)≦10倍程度

即ち10年で利益返済できる水準あたりが(今後の新たな借入希望を含むと)望ましいと 考えられますが、このような企業は多くは存在しないでしょう。

2.<00(ゼロぜロ)融資とは何でしょう>

新型コロナウイルス禍で売り上げが減った企業に実質無利子・無担保で融資する仕組みです(先に払った利息保証料が戻ってきます)。

新型コロナの感染拡大初期は日本政策金融公庫や商工組合中央金庫などの政府系金融機関が手掛けていました。

しかし、利用申請が相次ぎ、政府系金融機関では対応が間に合わなくなったため、2020年5月からは民間金融機関も融資できるようになりました。売上減少の要件を満たし、セーフティネット保証4号・5号※、危機関連保証いずれかの認定を受けていることが要件でありました。

3.資金の不安のない優良企業にコロナ融資を売り込む愚

しかし、ここで想定外の事態が起こりました。

従来の、多くの民間の金融機関の中小企業向け貸出しは、80%協会、20%銀行負担となっておりましたが、今回のコロナ融資は全額保証協会の制度です。しかも、かっての優良企業の多くが、急激な売上減でセーフティネット要件は満たしています。

一部の暴走した金融機関は、本当に困っている先ではなく、中々参入出来なかった優良企業優先に、「金利0、保証料0の融資を出します。今後何があるか判りません。」等のセールストークで優良先の貸出残高を伸ばします。早いもの勝ちだったからです。

4.リスケジュール先のコロナ融資

当初コロナで最も苦しんだのは、いわゆる「リスケジュール先(返済金額を減らしてもらっている先等)」でした。リスケジュール先については、新規融資は出さないというのが、金融界の常識であったからです。しかし、返済額を減らしてもらって何とかやりくりしていた先の新型コロナ融資による売上減は、会社の存続ですら、揺るがしません。

しかし、当初の政府系金融機関の対応は「コロナではなく、元々事業が悪かった先。無理。」と一律に判断され、当初、形式的に断られておりました。その後、コロナの長期化、民間金融機関の参入以降は、事業の説明、説得、計画の提出で、リスケ先のコロナ融資に持ち込むことも、よろずでも少しづつ増えて来ました。リスケジュール先に資本制ローンなどととんでもないという対応は、計画だしても厳しかったです。

メイン行と協調融資で、リスケジュール先にコロナ融資を出す企業も出てきました。多くは、政策金融公庫のコロナ融資に民間金融機関の弁済に対して、優先弁済条件を付けています。 ですから、メインバンクとの常日頃の信頼関係の構築は本当に大切です。

5.コロナで明らかになった、金融機関の対応

心配なのは、資金繰りが悪化したとき、なるべく銀行の返済を優先して支払おうとする企業です。年間収益が3百万円なのに、年間25百万円の返済条件の約定の企業などまれにあります。もちろん、25百万円-3百万円=22百万円の折り返し融資を出してくれれば良いですが、コロナで赤字が続き、自己資本もマイナスの債務超過などになると、銀行が折り返し資金を出してくれないと言ったことが発生します。

ここはもう、リスケジュール申立てなのですが、それでも、銀行にせっせと従来通りの返済を続けると22百万円の資金が足りなくなります。すると、税金の延滞が発生します。

税金関係は年間発生する税額以上の支払いをしなければ、やがて、強硬な手段を講じます。

公売、取引先への債権差し押さえ、預金口座等への差し押さえです。

つまり、つぶれても良いと思っています。

租税徴収官にすれば、消費税は手をつけるべきではない他人の金であり、社会保険料を払えない企業は従業員を雇って存続する意味が見いだせない企業であるとの考えなのです。

もう1つの問題は、税金の長期延滞があると、原則として保証協会が保証を渋ることです。

ですから、リスケジュールの判断はなるべく早く行うことです。よろずにくれば、リスケジュールすべきかどうかの判断はできます。

多くは、経営改善支援事業(通称405事業)等の申立てを検討します。同時に、計画期間内6ケ月~1年程度の弁済停止依頼書を銀行に提出します。「国の制度を使った計画策定を、債権者平等の原則で行いますので、弁済の当面の停止をお願いします」という感じでしょうか。

例えば、1年の弁再猶予となれば、弁済に充てていた資金を税金の延滞に充当できます。先ほどの例なら3百万円の税金延滞が図れますし、計画実施後の金融機関への1年目の弁済額は少額に抑え、税金解消を目指しますなどという計画は、私も良く書きます。

6.継続経常運転資金

リスケジュール程ではないものの、銀行返済の繰り返しの時間が勿体なく、事業に集中できないという方もおられます。このような方は、経常運転資金に約定を組んで、資金繰りが厳しくなったら又借りるということを、繰り返しておられます。

売上債権+棚卸資産-買入債務(経常運転資金)

これらは、終止づれで必ず発生し、常時必要な資金です。

普通は、経常運転資金の対応は、手形貸付、当座貸越等約定弁済のない貸付です。しかし、多くの企業が常に必要な資金に約定弁済をつけられ、資金繰りの悪化を招いています。

日本政策金融公庫等は、手形貸付等の制度がないため、収益力を上回る大きな弁済額を設け、足らなくなった時点で、折り返し資金を出し、その際、審査をかけています。

私は、経常運転資金分は、手貸で、民間金融機関で対応すべきだと思います。

7.新型コロナ折り返し対策

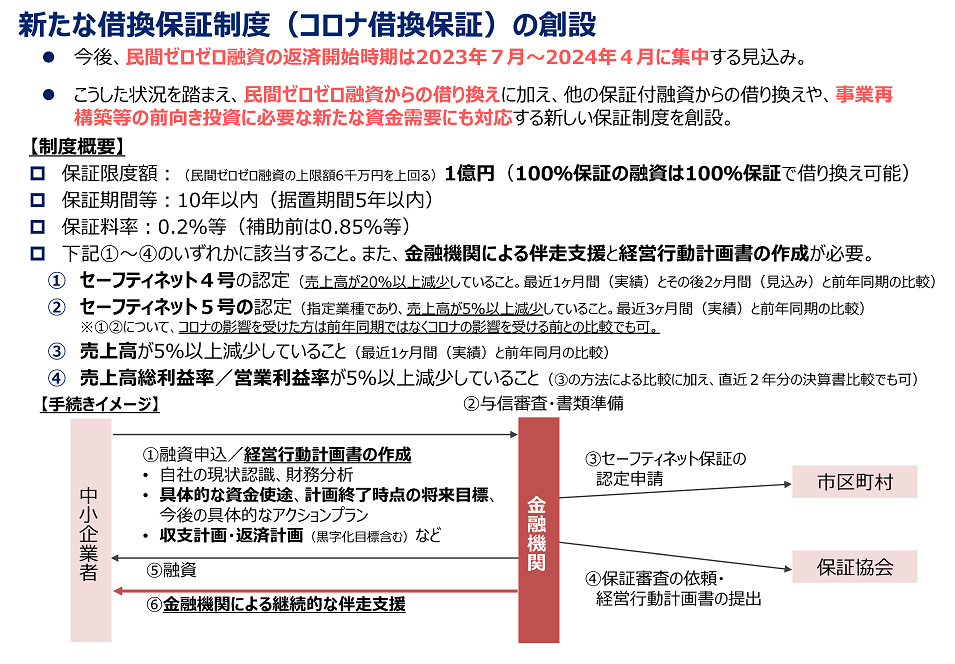

2022年10月28日に閣議決定された「物価高克服・経済再生実現のための総合経済対策」を踏まえ、新型コロナウイルス感染症の影響の下で債務が増大した中小企業者の収益力改善等を支援するため、借換え需要に加え、新たな資金需要にも対応する信用保証制度(コロナ借換保証)を2023年1月10日から開始することになっています。

(中小企業庁のホームページより)

(図1;概要)

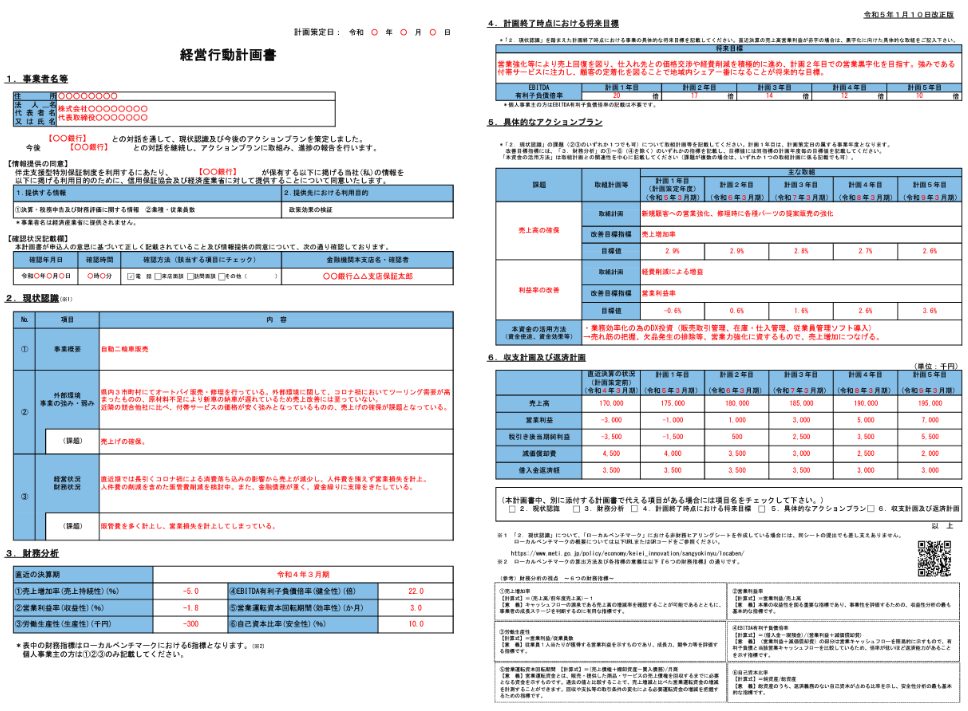

(図2;経営行動計画書)

資金繰りに悩んだら、栃木県よろず支援拠点まで、ご遠慮なくご相談下さい。